住宅ローン破産したくない人必見です!

前回の記事では、Jody家が持ち家にした経緯などを紹介しました。その中で賃貸住宅をおすすめしましたが、それでも家を買いたいという方の参考になればと、今回の記事では住宅購入の予算の決め方について紹介します。

一歩間違えればマイホームは地獄の一丁目の入り口になってしまうので、マイホーム選びはくれぐれも慎重に…。

住宅ローンはハイリスク

持ち家のデメリットでも紹介しましたが、繰り返し言います。住宅ローンはハイリスクです(現金一括で買えるなら問題ありません)。35年間”何が“起こったとしても返済し続ける必要があります。もし住宅ローンが払えなくなる(住宅ローン破産)と、最悪自己破産となり社会的な信用を失います。以下に住宅ローンが払えなくなる主な要因を挙げます。

- (変動金利で借りている場合)住宅ローン金利の上昇

- 会社をクビになる

- 新型ウイルス流行などで働けなくなる

- 病気や怪我で働けなくなる

- 会社の業績が悪化して、残業規制・ボーナスカットになり収入が減る

- 退職金が想定より少なかった

- (共働きの場合)奥さんが出産後退職や育児休職で世帯収入が減る

- 子供の教育費が想定よりも多くなる

- 離婚して一人では支払えなくなる

新型コロナウイルスの流行で飲食店などのサービス業が大打撃を受けたのは記憶に新しいです。また、35年間も業績が安定している会社はどれほどあるでしょうか。さらに、夫婦の3組に1組は離婚すると言われています。そのため、上記のリスクは意外と身近に潜んでいることにご留意ください。

ただ、住宅ローン破産対応策もあるのでご安心ください。それは、「リスクを考慮した上で借入額を決める」ことです。あらかじめマージンを持った借入額(月々の支払い額)を設定した上で、物件を探すのをおすすめします。

無理のない返済計画を立てよう

マイホームで幸せに暮らしていくには、様々なリスクを考慮して無理のない返済計画を立てることが重要です。返済計画を立てる上で、注意すべきことを以下に挙げるので返済計画の参考にしてください。

- 火災保険・固定資産税・修繕積立金などのランニングコストも考慮すること

- 残業禁止・ボーナスカットのリスク

- 退職金が想定よりも少ないリスク

- 共働き世帯で片方が働けなくなるリスク

- 子供の教育費が想定よりも多くなるリスク

ランニングコストを考慮する

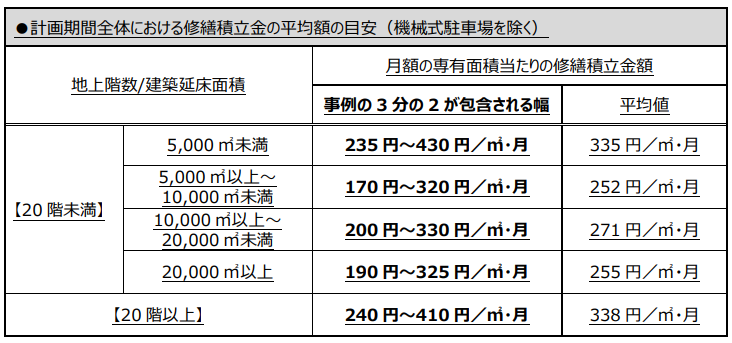

家を購入した後は、住宅ローンの返済だけでなく、火災・地震保険や固定資産税などのランニングコストがかかるので、これらも加味して返済計画を立てましょう。さらに、マンションの場合は管理費・修繕積立金(マンションによって額は異なる)が追加で毎月かかります。下図は国土交通省が令和3年に公表した修繕積立金の相場で、広さにもよりますが、だいたい1~2万円ですね。

出典:国土交通省

戸建て住宅の場合でも将来どこかしらを修繕する必要があるので、毎月1~2万ほど積み立てておきましょう。

残業禁止・ボーナスカットのリスク

最近では新型コロナウイルスの影響で飲食業界のようなサービス業が大打撃を受け、職種によっては給料が激減したと思います。35年もあると今度は別の業界が他の要因で大打撃を受ける可能性は十分あります。

業績が悪化した場合は、人件費削減のために残業規制やボーナスカットが実施されると思われるので、月々の支払い額は基本給をベースに算出し、ボーナス払いは絶対にやめましょう。

退職金が想定よりも少ないリスク

貰えるかも分からない退職金はあてにするのはやめましょう。定年退職より前に全額返済をするつもりで返済計画を立てることが大事です。

共働き世帯で片方が働けなくなるリスク

共働き世帯の場合、世帯収入が多いので片方の収入では難しい物件もペアローンで購入できてしまいます。こういったペアローンの場合、妻か夫のどちらかが病気やケガで働けなくなったら支払いが厳しくなります。特に、妻が妊娠・出産・育児で収入が落ちるのはよくあるケースです。

そのため、リスクヘッジのためにも、月々の支払い額は片方の収入で返せる額に設定しましょう。

子供の教育費が想定よりも多くなるリスク

子供の進路によって教育費は大きく変わりが、大きな学費が必要になるのは一般的には大学生になってからです。そのため、世帯収入の10~20%を貯金に回せるくらいの月々の支払い額に抑えて、子供が大学生になるまでまとまった資金を貯めておきましょう。

家を買う買わない以前に

会社をクビになるリスク・病気やケガで働けなくなるリスク・離婚するリスクなどは家を買う買わない以前に対策しておくべき項目です。

普段から自己研鑽し、食生活・生活習慣に気を配り、結婚記念日には毎年サプライズするなりして対策しておきましょう。

無理なく返せる借入額を実際に見積もろう

無理のない返済計画の立て方を紹介したところで、次は実際に無理なく返せる借入額を見積もってみましょう。家庭によって、収入や生活費は異なるので、適宜数字を変えていただけたらと思います。

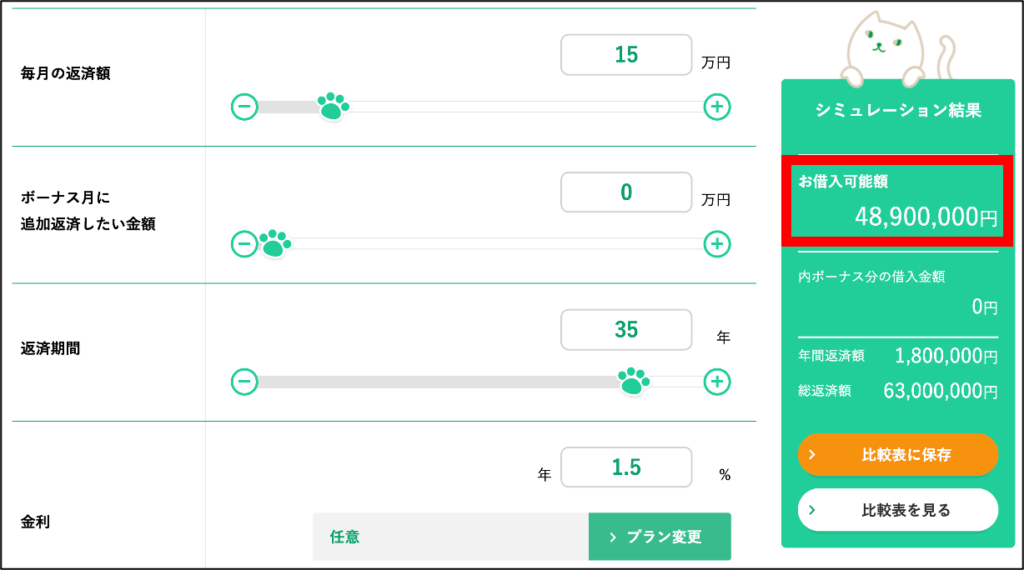

見積もり①:共働き世帯の場合

共働き世帯

・夫の収入だけで生活費を賄うものとする

・夫の収入は月30万円

・家賃を除く生活費は12万円

・修繕積立金などのランニングコストは月3万円

・ボーナス払いはなし

上記の条件を仮定すると、この世帯では無理なく返せる月々の支払い額は、収入から生活費などを引いた15万円です(この額より低いに越したことはないです)。月々の支払い額を15万円、金利を1.5%とすると物件価格(借入額)は以下のように4890万円となりました。ちなみにこちらから算出できます。

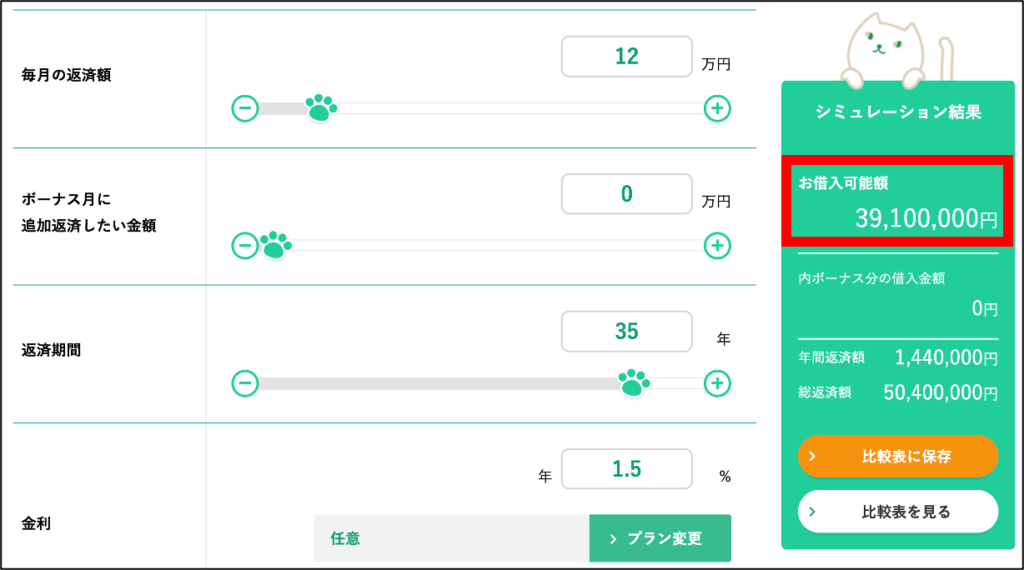

見積もり②:専業主夫世帯の場合

専業主夫世帯

・妻の収入は月30万円

・妻の収入だけで生活し、収入の10%である3万円を貯金する

・家賃を除く生活費は12万円

・修繕積立金などのランニングコストは月3万円

・ボーナス払いはなし

専業主夫世帯では将来に備えて収入の10%を貯蓄に回す必要があるので、住宅にかけられるお金が減ります。この世帯の場合、無理なく返せる月々の支払い額は、収入から生活費などを引いた12万円です。月々の支払い額を12万円、金利を1.5%とすると物件価格(借入額)は以下のように3910万円となりました。

住宅購入には諸経費もかかる

実際には物件価格の5~10%ほど諸経費がかかるのと、上の見積もりでは頭金を0として借入額を見積もっていることに注意してください。また、生活費は世帯によって異なるので自身でシミュレーションする際は自身の生活費を入れて計算してください。

ちなみに、借入額を減らすために頭金を入れすぎるのには注意しましょう。頭金は半年分の生活費を残せる範囲で、適切な額を入れましょう。

また、住宅ローン破綻チェッカーというのがあるので、自身の借入額で大丈夫か参考程度に試してみてください!

銀行や不動産屋の意見は話半分に聞きましょう

銀行はお金を借りてもらって金利や手数料で儲けます。また、不動産屋は物件価格の3%ほどの仲介手数料で儲けています。Jody家は銀行や不動産屋のお世話になったので悪く言うつもりはありませんが、基本的に彼らは住宅を買って欲しい立場であることにご留意ください。特に、以下のセールストークに気をつけましょう。

- 家は資産になる

- 年収の○○倍までの借り入れは普通

- (ボーナス払いで安く見せて)月々の支払い額はこれだけですよ

住宅購入後のあなたの生活まで考えてくれる銀行や不動産屋は少数派なので、あくまで自分で判断して住宅購入を決めましょう。

まとめ

今回の記事では、住宅購入予算の決め方についてJodyパパの考えを紹介しました。住宅ローンは住宅購入の強い味方である一方、使い方を間違えたら自己破産になりかねない諸刃の剣です。以下に、物件を探す前に、注意して欲しいことを挙げます。これらを守ることができたら、住宅ローン破産する確率はグッと減ると思います。

- 火災保険・固定資産税・修繕積立金などのランニングコストも考慮すること

- 残業代・ボーナスをアテにしない(ボーナス払いはしない)

- 退職金をアテにしない

- 共働き世帯でも片方の収入で返せる物件価格に抑える

- 世帯収入の10%以上は貯蓄できる物件価格に抑える

もし自分の借入額では希望の物件が買えないという場合は、貯金を貯めてから再度検討しましょう。生活費を切り詰めて買った家に住んで、QOLが下がれば本末転倒なので、背伸びせず身の丈に合った住宅を探しましょう。

それでは、今日はこの辺でさいなら~

コメント